Народная мудрость гласит, что «одолжить деньги — значит, потерять их». Давать или не давать в долг? Как «не проколоться», давая деньги взаймы? Как грамотно вернуть долг, чтобы не «попасть на счетчик»?

Давать или не давать?

Согласитесь, не слишком приятно просить деньги в долг. В народе говорят: берешь чужие деньги и на время, а отдавать приходится свои и навсегда. Впрочем, положение потенциального кредитора не менее уязвимо. Безусловно, есть круг людей, которым отказать почти невозможно — это, прежде всего,

Расставаться с деньгами «под честное слово» имеет смысл, если данный человек вам очень близок и его проблемы вы воспринимаете как свои. Давать же в долг, чтобы не прослыть жадным или просто потому, что неудобно отказать, — это, по меньшей мере, глупо. Согласитесь, трудно назвать разумным того, кто изымает деньги из бюджета своей семьи ради чужого человека. Тем более, если вопрос касается не «жизни и смерти», а упирается, скажем, в покупку нового автомобиля. Поэтому в этих вопросах лучше ориентироваться на собственные ощущения, а не на стереотипы.

Выбирайте должника по заслугам

Вы колеблетесь при принятии решении о том, чтобы дать деньги в долг? Это нормальное состояние. Потому запомните, что должника надо выбирать по заслугам. Чтобы избежать в будущем возможного материального урона, прежде всего, оцените финансовое состояние заемщика: хорошая платежеспособность – гарантия возврата

Сколько давать в долг? Любой заем – рисковые инвестиции. Поэтому, во-первых, как минимум, будьте морально готовы их потерять. Во-вторых, оцените свое финансовое состояние и размер запрашиваемой суммы. Учебники по управлению личными финансами указывают, что отдаваемая часть не должна превышать 30% от общей суммы вашего собственного наличного капитала.

И еще один совет тем, кто рискнет дать деньги в займы. Запомните — долг платежом красен. Специалисты советуют использовать в межличностных денежных отношениях опыт банков – давать взаймы под проценты или залог. По сути, такая практика не лишена смысла: когда вы сдаете в аренду квартиру, вы же берете за это оплату, и ни у кого это не вызывает

Потребуйте расписку…

Все серьезные долговые отношения должны подкрепляться документально. Можно обойтись и устной договоренностью, положившись на честное слово заемщика. Но отдавайте себе отчет, что при невозврате долга,

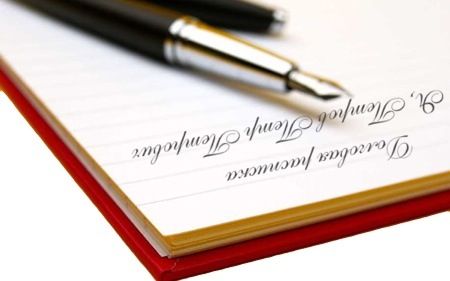

Наиболее распространенная форма подтверждающего документа — расписка. При ее составлении не обязательно прибегать к помощи юриста. Это можно сделать самостоятельно. Закон не предусматривает особых требований к форме расписки, но, чтобы документ имел в суде доказательную силу, учтите ряд моментов. Расписка пишется заемщиком собственноручно (при отказе вернуть долг, почерковедческая экспертиза легко докажет ее подлинность).

Текст составляется в произвольной форме, но должен отражать следующие данные:

-

цифрой и прописью сумму, которую вы даете в долг;

-

паспортные данные заемщика (мало ли однофамильцев);

-

адрес его прописки и фактического места жительства:

-

подпись в конце документа — обязательна (причем и заемщика, и ваша).

Остальные пункты на ваше усмотрение. Например, оговариваете проценты, которые станут начисляться за каждый

Потребуйте на всякий случай от заемщика ксерокопию заполненных страниц его паспорта. Расписка служит важным документом, доказывающим факт передачи денег в долг, поэтому отнеситесь к ее составлению серьезно. Наиболее оптимальный выход – совершение сделки в присутствии нотариуса: заверенная им расписка не оставит заемщику возможностей уклониться от возврата долга, ссылаясь на временную потерю памяти, рассудка, подписание документа под давлением и угрозами, в состоянии алкогольного опьянения и т.д.

…или договор займа

При внушительных размерах займа лучше оформить соответствующий договор. Правда, согласно Гражданскому кодексу Украины (гл. 71, параграф 1 «Займ»), договор займа можно заключить при передаче в долг суммы, начиная даже от 170 грн. (10-кратный размер необлагаемого налогами минимума).

Договор займа имеет более весомую силу, нежели расписка, в нем подробнее можно оговорить все существенные детали, условия возврата, проценты и т. д. Он составляется не в свободной форме, а имеет определенную

Как и в расписке, в договоре должна быть указана дата, к которой должны быть возвращены деньги. Если же договором это не предусмотрено, то заем должен быть возвращен в течение 30 дней со дня предъявления заимодателем требования об этом (ГКУ, гл. 71, ст. 1049). Обязательно предусмотрите штрафные санкции за просрочку платежей или в случае невозврата денег.

Составлять договор нужно в двух экземплярах (по одному для каждой стороны), что фиксируется в одном из пунктов документа.

Нотариально удостоверять договор займа не обязательно, но, как и в случае с распиской, желательно (хотя это и связано с дополнительными расходами – 2% от суммы долга). Юрист не только оценит юридическую правильность содержания договора, но и проверит дееспособность заемщика, а если должник состоит в браке, то нотариус попросит письменное согласие супруга на получение денег взаймы, поскольку рассчитываться по долгу придется обоим.

У нас еще не устоялась практика давать взаймы под проценты или залог. Поэтому, хорошим тоном и выражением порядочности считается, когда заемщик первым предлагает заимодателю оформить расписку или договор.

Вместо эпилога

В следующей публикации на тему «Долги и должники» пойдет речь о действиях кредитора, которому заемщик не возвращает долги. Можно ли их вернуть и что для этого необходимо сделать?

Окончание в следующем номере.

Автор: Вячеслав Воронков